Vous pensiez que l’augmentation des primes d’assurance de 5% en 2024 était déjà difficile à digérer ? Accrochez-vous ! Une nouvelle vague d’augmentations s’apprête à frapper votre portefeuille en 2025. Auto, habitation, santé… aucun secteur n’échappera à cette spirale inflationniste qui menace directement le pouvoir d’achat des familles françaises. Alors, comment ces augmentations vont-elles impacter votre quotidien ? Et quelles stratégies adopter pour protéger votre budget ?

Alerte : Votre budget menacé par la flambée des assurances en 2025 !

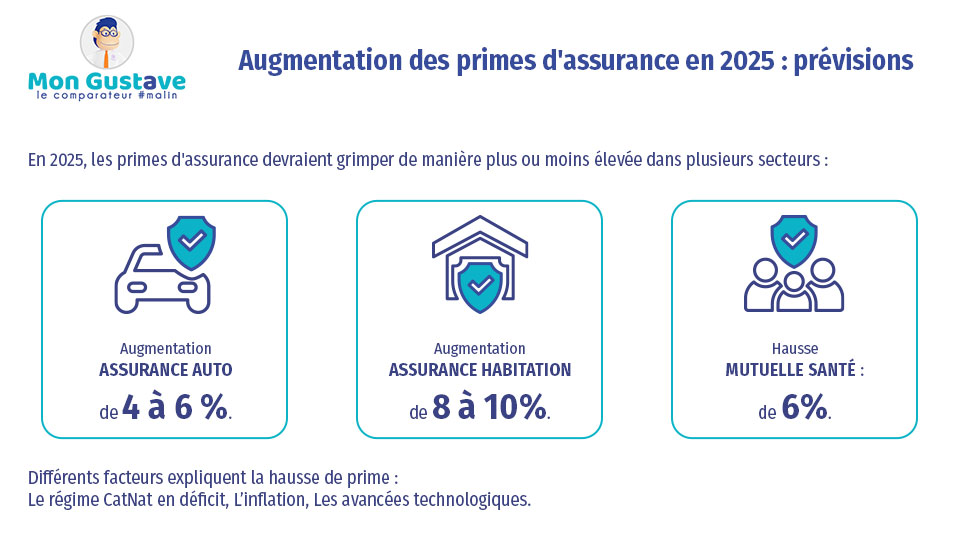

En 2025, les primes d’assurance devraient grimper de manière plus ou moins élevée dans plusieurs secteurs :

- Augmentation assurance auto : de 4 à 6 %.

- Augmentation assurance habitation : de 8 à 10%.

- Hausse mutuelle santé : de 6%.

C’est le moment de faire le point sur vos contrats ! Regardez attentivement ce que vous payez aujourd’hui, faites jouer la concurrence entre assureurs et revoyez vos garanties selon vos besoins réels.

⚠️ Échappez à l’augmentation ! Obtenez des devis gratuits avant que les prix ne grimpent encore – Comparez les offres d’assurance sur Mon Gustave !

Analyse des hausses prévues des primes d’assurance

De combien sera l’augmentation chez les ménages français ? Impossible de le savoir clairement, car chaque assureur est libre de fixer sa propre tarification.

En revanche, on sait que le taux de surprime va augmenter au 1er janvier 2025. L’actualité a été relayée par de nombreux organismes comme la fédération française du bâtiment.

Pour rappel, le taux de surprime s’applique à l’extension de garantie obligatoire pour les catastrophes naturelles. Selon un décret publié en décembre 2023, le taux de surprime va passer :

- de 6 à 9 % pour les assurances auto (garantie vol et incendie), ce qui représente environ 1,50€ de plus par année ;

- de 12 à 20% pour un contrat d’assurance habitation et biens professionnels.

Augmentation assurance maaf 2025

D’après les premières tendances, la MAAF devrait appliquer des ajustements tarifaires alignés sur ceux du marché, avec des hausses estimées entre 4% et 10% selon le type de couverture. Il est donc pertinent de contacter votre assureur pour vous renseigner sur tout changement dans votre contrat.

https://creativecommons.org/licenses/by/4.0/

https://creativecommons.org/licenses/by/4.0/ Mon Gustave

Augmentation des primes d’assurance en 2025 : ce qui vous attend

Pourquoi cette augmentation des primes d’assurance en 2025 ?

Différents facteurs expliquent la hausse de prime :

- Le régime CatNat en déficit.

- L’inflation.

- Les avancées technologiques.

Équilibrer le régime de la garantie CatNat

Cette forte hausse des tarifs vise à rééquilibrer le financement du régime d’indemnisation des CatNat en France (Catastrophes naturelles).

Généralement, le prix des assurances varie souvent en fonction de la localisation des logements et de leur exposition ou non aux risques climatiques. Cependant, la garantie CatNat est une exception, car elle est universelle et s’applique donc à tous les biens assurés, qu’importe leur localisation.

C’est aussi une garantie :

- obligatoire

- encadrée par la loi de 1982

- et complétée par la loi de 1995 sous l’impulsion du ministre de l’Environnement à l’époque, Michel Barnier

Vous l’aurez compris, une importante partie des remboursements des catastrophes naturelles est alors prise en charge par l’État.

Ce régime s’applique à différents événements climatiques comme :

- les inondations

- la sécheresse

- les avalanches

- les séismes

- la réhydratation des sols argileux

- les cyclones, etc.

Mais le régime des catastrophes naturelles est en déficit depuis 2015, en raison de la hausse de la fréquence des tempêtes, inondations et sécheresses. Ainsi, la hausse de supprime d’assurance constituerait une manne supplémentaire de 1,2 milliard d’euros par an au régime CatNat.

Il faut savoir que rien qu’en 2022, la sécheresse a coûté près de 3 milliards d’euros d’indemnisation aux compagnies d’assurance.

En résumé, le régime CatNat, c’est :

| Critère | Détails |

| Définition | dispositif permettant l’indemnisation des victimes de catastrophes naturelles |

| Catastrophes concernées | Inondations, coulées de boue, tempêtes, séismes, avalanches, sécheresses, glissements de terrain, etc. |

| Condition d’indemnisation | L’indemnisation est déclenchée après la publication d’un arrêté de catastrophe naturelle par le gouvernement. |

| Assurance obligatoire | Les assurances multirisques habitation et automobile incluent la garantie catastrophes naturelles. |

| Modalités d’indemnisation | 3 mois après la parution de l’arrêté pour verser les indemnisations. |

| Exceptions | Les sinistres dus à l’érosion côtière ou à des défauts d’entretien ne sont pas couverts. |

| Déclaration des sinistres | 10 jours suivant la publication de l’arrêté. |

Faire face à l’inflation

L’inflation est également en cause, car elle affecte le secteur de l’assurance autant que tous les autres secteurs (comme l’énergie, les carburants, etc.). Les compagnies d’assurance sont confrontées à une hausse générale des dépenses pour les sinistres habitation et auto :

- réparations

- frais administratifs

- frais de fonctionnement

- salaires des employés

Par ailleurs, l’augmentation assurance habitation 2025 est liée à l’indice FFB (Indice du Coût de la Construction). Il a grimpé de 1 152,6 fin 2023 à 1 179,5 fin 2024. Cela reflète l’augmentation des prix des matériaux, de la main-d’œuvre et des coûts annexes dans la construction résidentielle. Quand tout coûte plus cher à réparer ou remplacer, même les indemnisations des assureurs deviennent coûteuses pour chaque sinistre, ce qui se répercute sur les tarifs.

S’adapter aux avancées technologiques

Une autre raison pour laquelle le montant des primes d’assurance habitation et auto est amenée à augmenter : les avancées technologiques.

Cela concerne principalement l’assurance auto. Les véhicules modernes intègrent aujourd’hui des équipements très avancés en termes de sécurité et de performance. Cela implique :

- des pièces de rechange spécifiques et coûteuses

- un temps de main d’oeuvre important pour les réparations

- une main d’œuvre hautement qualifiée, etc.

Quel est l’impact de la hausse de prime d’assurance sur votre budget ?

La hausse des assurances en 2025 va significativement impacter le budget des familles françaises. Avec des augmentations atteignant 10% sur certaines garanties, les assurés font face à un dilemme : maintenir une protection complète malgré son coût croissant, ou réduire leur couverture pour préserver leurs finances.

Les plus touchés ? Les foyers modestes, évidemment. Ils vont devoir faire des arbitrages entre une bonne assurance et d’autres dépenses essentielles comme l’alimentation ou l’énergie.

Le seul point positif, c’est que cette situation va peut-être nous pousser à sortir de notre zone de confort en examinant nos contrats, en comparant les offres et en entamant des négociations avec les assureurs pour obtenir de meilleures conditions.

💰 Comparez les devis d’assurance en 2 min et économisez sur Mon Gustave !

Comment anticiper et limiter l’impact de l’augmentation des primes d’assurance ?

Pour contrarier la hausse des primes d’assurance auto et habitation, un conseil précieux : comparez les offres sur le marché.

Grâce à la loi Hamon, vous pouvez résilier vos contrats d’assurance auto et habitation à tout moment et sans pénalités, au bout d’une année d’engagement.

Alors pourquoi s’en priver ? Faites un petit tour d’horizon des offres, et si vous trouvez un meilleur tarif ailleurs, changez d’assurance.

D’ailleurs, vous pouvez comparer les offres auto, habitation ou encore santé sur le comparateur d’assurances en ligne Mon Gustave. Les devis sont gratuits et sans engagement !

D’autres conseils utiles pour réduire le coût de vos assurances :

- Négociez avec votre assureur actuel.

- Regroupez vos contrats d’assurance.

- Optez pour un montant de franchise plus élevé.

- Optimisez vos garanties en fonction de vos besoins.

- Installez des dispositifs de sécurité dans votre voiture et logement.